摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 出品:新浪财经上市公司研究院 作者:IPO再融资组/秦勉 近期,拟IPO企业先突击巨额分红...

摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 出品:新浪财经上市公司研究院 作者:IPO再融资组/秦勉 近期,拟IPO企业先突击巨额分红... 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

近期,拟IPO企业先突击巨额分红,然后再上市募资补流的操作遭到广泛质疑。对此,也有专业人士认为,分红对投资者是好事,但在IPO前夕巨额分红再募资补流的行为确实值得商榷。

拟登陆科创板的中圣科技,报告期内累计现金分红8亿元,然后***通过IPO募资20亿元,其中4亿元用来补充流动资金的合理性恐不足。申报IPO前夕,公司紧急为实控人等高管层开动“印钞机”,若成功上市,高管层将赚得盆满钵满。

更重要的是,没有明显证据证明中圣科技符合科创板定位,一是没有文件显示公司主要产品符合国家科技创新战略;二是同行可比公司登陆的是主板或创业板,没有一家登陆科创板。

无明显证据证明符合科创板定位

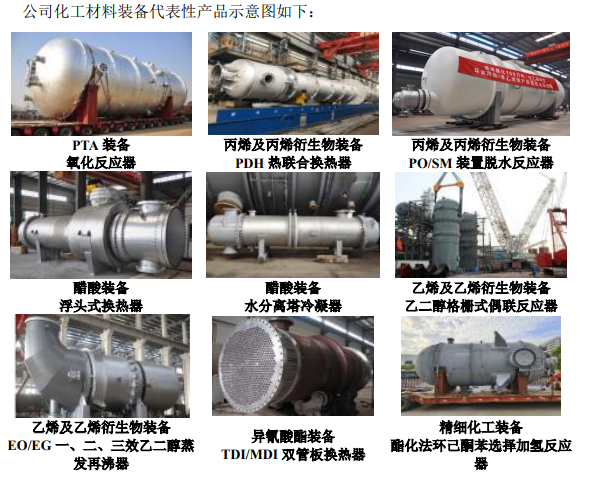

招股书显示,中圣科技的主营业务是化工、多晶硅、LNG、冶金等领域高端装备的研发、生产和销售,主要产品和服务是化工材料及清洁能源装备、工业节能环保设备及工程服务、热棒冻土治理、热电联产投资运营。

其中,中圣科技将化工材料及清洁能源装备业务认定为主要收入来源,申报科创板。2020-2022年,中圣科技的化工材料及清洁能源装备业务收入分别为12.04亿元、16.26亿元、30.15亿元,占主营业务收入的比例分别为33.28%、50.28%、71.51%。

在论证符合科创属性时,中圣科技称公司主要产品本质上属于压力容器装备,具备高技术含量、高附加值特征,且在所处产业链中较为重要,因此将公司产品认定为《上海证券***科创板企业发行上市申报及推荐暂行规定(2022年12月修订)》(下称《推荐规定》)中的“高端装备”领域。

根据《首次公开发行股票注册管理办法》(下称《首发办法》)规定,科创板面向世界科技前沿、面向经济主战场、面向国家重大需求。根据《首发办法》《推荐规定》及《上海证券***科创板股票发行上市审核规则》之要求,科创板优先支持符合国家科技创新战略等要求的科技创新企业发行上市。

由此看来,符合国家重大需求,符合国家科技创新战略,是科创板上市的必要条件之一。那么,中圣科技是否符合国家重大需求,是否符合国家科技创新战略?

根据《推荐规定》之规定,在论证符合国家科技创新战略情况时,应说明公司技术产品符合的国家高新技术产业和战略性新兴产业规划、政策文件的制定机关、规划或文件名称及其中的具体内容。

中圣科技的招股书中,并没有披露公司核心技术产品是否有国家科技创新战略的政策文件支持。

根据上交所***披露的460页的《高端装备行业领域相关文件》(下称《高端装备文件》),36.6万字的数百件文件合集中,没有提到中圣科技主营产品“压力容器”的有关内容。

具体看,中圣科技的“压力容器”包括反应器、换热器、塔器、储运容器等,这些细分产品在上述460页的文件中同样没有痕迹。

根据《高端装备文件》460页的表述,国家重点支持的“高端装备”行业的方向主要集中在智能制造、航空航天、先进轨道交通、海洋工程装备及相关服务等几大领域,而中圣科技的核心产品应用在石油、化工等传统领域的金额较高。

值得注意的是,中圣科技的研发人员、研发费用、营收、发明专利等指标符合科创板评价标准的定量要求,但公司是否符合科创属性的定性要求,如是否符合国家科技创新战略,核心技术是否具备先进性等还有待考证。

此外,同行可比公司没有登陆科创板的先例。招股书显示,中圣科技将宝色股份(300402.SZ)、兰石重装(603169.SH)、锡装股份(001332.SZ)、森松国际(02155.HK)、科新机电(300092.SZ) 、蓝科高新(601798.SH)、双良节能(600481.SH)作为可比同行公司,这7家公司没有一家登陆科创板。

申报前夕为高管层启动“印钞机”

2023年6月15日,中圣科技科创板IPO申请获受理。而在2023年3月23日,也就是申报IPO前两个月,中圣科技为高管层紧急启动了“印钞机”,***实施股权激励。

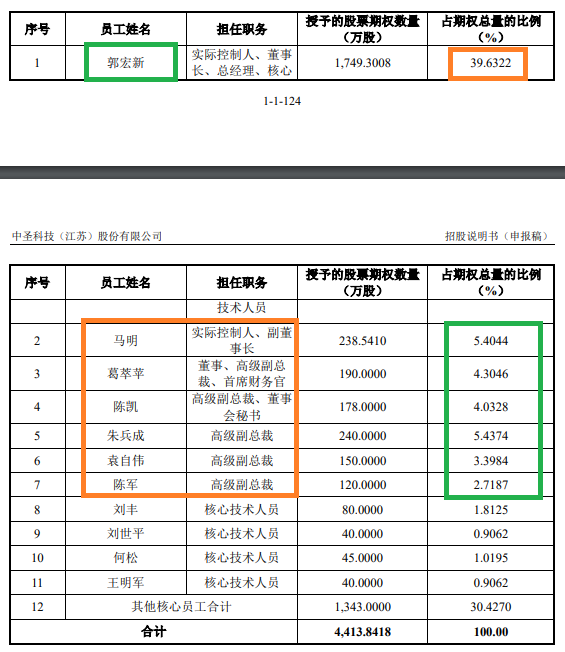

2023年4月12日,中圣科技的股权激励***通过股东大会审议。激励***显示,公司以总股本 88,276.8362万股为基础,共计授予4,413.8418万份股票期权,每份股票期权行权后可获得1股公司股票,拟授予的股票期权占公司现有总股本发行授予前的比例为5%。

有意思的是,中圣科技“突击式”激励***行权价格仅为1.98元/股,对应的中圣科技估值为17.48亿元。而在2022年9月,公司最后一次股权转让,对应的公司估值约为25亿元。

此次IPO,中圣科技***公开发行股票不超过15,578.2652万股(不含***用超额配售选择权发行的股票数量),不低于本次发行后公司总股本的10%。

中圣科技***募资20亿元,由此可知,公司IPO预计估值高达200亿元,5%股权激励***(稀释后对应的比例为4.5%)的估值高达9亿元,比0.87亿元的入股成本高出8.13亿元,赚得盆满钵满,其中实控人账面浮盈将达到3.2亿元。

那中圣科技申报前“送钱式”股权激励肥了谁?招股书显示,公司股权激励对象主要是实控人等核心高管层,其中,公司实控人、董事长兼总经理郭宏新获得了39.6322%的股权激励份额,接近四成。此外,郭宏新2,421.28万元的年薪也是明显高于其他高管层。

巨额分红8亿元后再募资20亿 4亿元用来补流

招股书显示,中圣科技***募资20亿元,分别用于年产50,000吨清洁能源装备制造项目、年产25,000吨节能装备制造项目和补充流动资金,拟投入金额分别为12.8亿元、3.1亿元和4.1亿元。

中圣科技***募资近16亿元扩张7.5万吨产能,是公司现有产能之和4.1万吨的182%,接近2倍。在现有产能基础上扩张近2倍产能,未来能否消化?

由于公司核心产品的下游领域为为光伏、化工等领域,如果下游需求放缓或供给增长过快,可能导致产能过剩。

公司募资补流4.1亿元的必要性也不充分,报告期内,中圣科技累计现金分红8.01亿元,约是拟补充流动资金的两倍。

2020-2022年,中圣科技资产负债率分别为 67.42%、80.51%和79.11%,居高不下,可公司仍巨额现金分红。